Refinansiering

Refinansiering af FlexLån® og RenteKort

Refinansiering er noget, du står over for, når det bliver nødvendigt at fastsætte en ny rente for dit FlexLån®.

Dette er en intrikat procedure, men i denne uafhængige vejledning kan du få en bedre forståelse af denne proces og lære, hvad du bør være opmærksom på i forbindelse med en refinansiering.

Refinansiering af lån: Hvornår, hvad og hvordan

Refinansiering af lån, som FlexLån® og CITA-baserede lån, er en vigtig proces, der påvirker renten og dine lånemuligheder.

Refinansieringsintervaller varierer afhængigt af lånetyper, og det er banken eller kreditforeningen, der bestemmer, hvornår refinansiering finder sted. Det er afgørende at være opmærksom på denne proces og tage stilling til, hvad der skal gøres ved næste refinansiering.

Ved refinansiering sælger kreditforeningen nye obligationer for at låne dig penge, og din rente fastsættes baseret på disse obligationers kurser. Profilændringer, afdragsfrihed og indfrielse til kurs 100 kan også drøftes ved refinansiering. Vær opmærksom på eventuelle omkostninger såsom kursskæringsgebyrer, der kan variere afhængigt af lånets type og varighed.

Når det er tid til at fastsætte en ny rente for dit FlexLån®, kaldes denne proces refinansiering. Refinansiering af FlexLån® sker i henhold til det forudbestemte interval, såsom årligt for et F1-lån eller hvert tredje år for et F3-lån og så videre.

Som låntager har du normalt ikke kontrol over, hvornår eller hvordan de nye CITA-baserede rentekort, flexkort og F-kortlån skal refinansieres. Denne beslutning træffes af den finansielle institution, der har udstedt lånene.

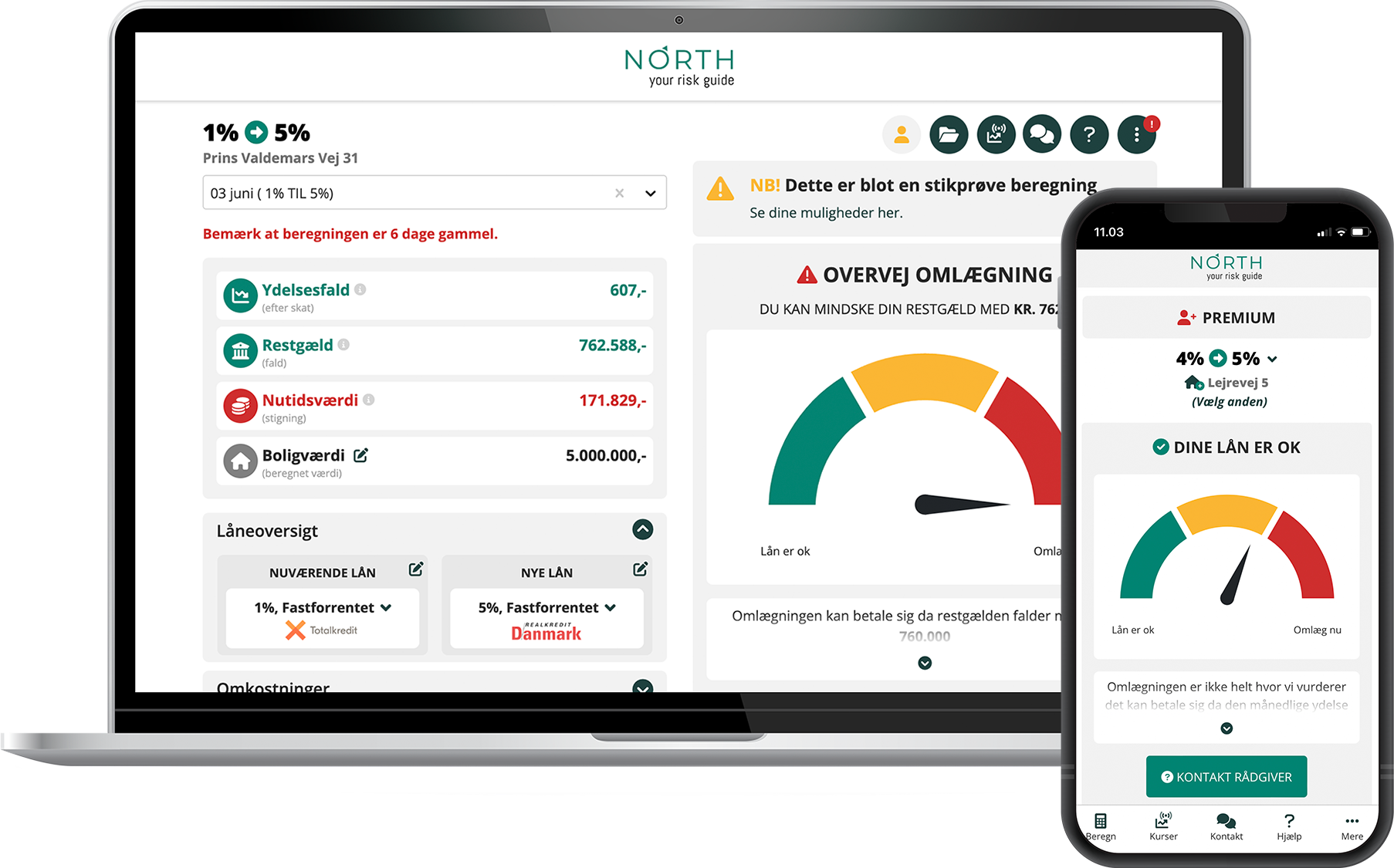

Det er klogt at være proaktiv med hensyn til refinansieringen, så du kan træffe informerede beslutninger, når dit lån skal reforhandles. Vi kan hjælpe dig med at overvåge og holde styr på dine refinansieringsbehov, hvilket kan sikre dig betydelige besparelser. For mere information om vores låneovervågning, der kan hjælpe dig med at træffe rettidige beslutninger, kan du tage et nærmere kig på vores tjenester.

Ved en refinansiering går kreditforeningen ud og udsteder nye obligationer for at skaffe de nødvendige midler til at fortsætte udlån til dig. Jo bedre pris, de kan opnå for disse obligationer, desto lavere rentesats vil du som kunde opnå.

For eksempel, hvis du har et F1-lån, har du muligvis indgået en låneaftale for en periode på 30 år. Imidlertid har kreditforeningen faktisk kun lånt midlerne til dig i et år. Dette betyder, at efter det første år er de nødt til at låne midler igen. Hvis du fortsætter med et F1-lån, vil kreditforeningen skulle låne midler hvert år for en etårig periode.

Kreditforeningen finansierer dette ved udstedelse af særlige obligationer, der ikke afdrages på, og som kun løber i den specificerede periode. Renten på disse obligationer er i øjeblikket på 1%.

Ikke desto mindre er det ikke den rentesats, du som låntager skal betale. Lånet bliver i stedet udbetalt ved hjælp af kontantlånsprincippet, hvor eventuel kursgevinst eller tab omregnes til en rentesats. Hvis kursen for en 1%-obligation med en etårig løbetid overstiger kurs 100, vil du som låntager opnå en lavere rente.

Det er dog vigtigt at bemærke, at med denne lånetype har du ikke mulighed for at indfri lånet til kurs 100, som det er tilfældet med de almindelige fastforrentede obligationslån.

Indfrielse til kurs 100:

Når det kommer til en refinansiering, har du mulighed for at indfri dit lån til kurs 100. Det er dog vigtigt at give din kreditforening besked om din hensigt om at indfri lånet i god tid, da de fleste kreditforeninger "låser" lånet cirka to måneder før refinansieringen. I denne periode er det ikke muligt at opsige eller ændre lånet.

Profilændring (f.eks. skift fra F1-lån til F3-lån):

Du kan ved en refinansiering aftale en ny "refinansieringsfrekvens," hvilket giver dig mulighed for at ændre din låneprofil, for eksempel fra F1 til F3. Dette indebærer et mindre gebyr på omkring 1000 kroner, hvilket er betydeligt billigere end at omlægge hele lånet.

Afdragsfrihed:

I forbindelse med en refinansiering har du mulighed for at justere din afdragsprofil. Dette indebærer, at du kan tilvælge eller fjerne afdragsfrie perioder. Vær opmærksom på, at denne ændring vil gælde i hele den næste periode, indtil lånet skal refinansieres igen. Du kan dog højst have 40 afdragsfrie terminer (svarende til 10 år). Hvis du ikke allerede har afdragsfrihed aktiveret, skal du også opnå godkendelse fra dit realkreditinstitut for at få denne mulighed.

Et af de mere kontroversielle gebyrer, som kreditforeningerne har indført, er den såkaldte kursskæring ved refinansiering. Dette indebærer, at kreditforeningerne giver dig en lavere kursværdi på obligationerne, end de oprindeligt blev solgt til. Dette resulterer i en højere rentesats for dig gennem kontantlånssystemet.

For øjeblikket har de fleste kreditforeninger øget kursskæringen betydeligt, især for kortvarige FlexLån® som F1- og F2-lån. Her er det almindeligt at betale 0,3 procentpoint i kursskæring, hvilket svarer til cirka 3000 kroner pr. million, du låner.

På lidt længerevarende FlexLån betaler man typisk kun 0,1 eller 0,2 procentpoint, og kursskæringen opkræves også mindre hyppigt, for eksempel hvert tredje år.

Hvis du har optaget et lån på 2 millioner kroner og ser på en treårig periode, vil du med et F1-lån alene i kursskæringsgebyrer skulle betale op mod 18.000 kroner. Dette skal sammenlignes med et F3-lån, der i samme periode kun ville koste 2000 kroner i kursskæring.

De nye CITA-baserede lån kræver også refinansiering. En del af argumentet for disse lån er, at du som kunde ikke behøver at betale kursskæringsgebyrer lige så hyppigt som på almindelige FlexLån®.

Selvom RenteKort-lån skal refinansieres, er det kreditforeningen, der bestemmer timingen og hyppigheden af denne proces. Der er ingen fast sammenhæng mellem længden af renteperioden og varigheden af refinansieringen. Ved lanceringen af disse lån havde de en renteperiode på seks måneder, men med en treårig refinansieringscyklus. Dette kombinerer fordelene fra både F1- og F3-lånene: en (endnu) lavere rentesats end F1-lån, men med samme lave refinansieringsomkostninger som F3-lån.

Det er sandt, at dette argument holder stik, selvom det er vigtigt at bemærke, at kreditforeningerne selv har indført dette nye gebyr for at gøre deres nyeste produkt mere attraktivt.

Afdragsfrihed og refinansiering er grundlæggende uafhængige af hinanden. Dette skyldes, at de afdrag, du foretager på lånet, ikke påvirker de underliggende obligationer. De underliggende obligationer forbliver automatisk afdragsfri.

Afdragsfriheden udgør en aftale mellem dig og kreditforeningen, som er reguleret af dansk lovgivning. Det er også lovgivningen, der kan skabe udfordringer, når afdragsfriheden udløber. Efter denne periode kan du ikke blot forlænge den afdragsfri periode yderligere, hvis du allerede har udnyttet de maksimale 10 år af afdragsfrihed.

Hvis du ønsker at forlænge afdragsfriheden, er du nødsaget til at omlægge lånet. En omlægning eller konvertering kan være en relativt omkostningstung proces, men i visse tilfælde nødvendig. Skulle det blive nødvendigt at omlægge lånet, kan vi hjælpe dig med at minimere omkostningerne så vidt muligt.